آنچه در این مطلب میخوانید:

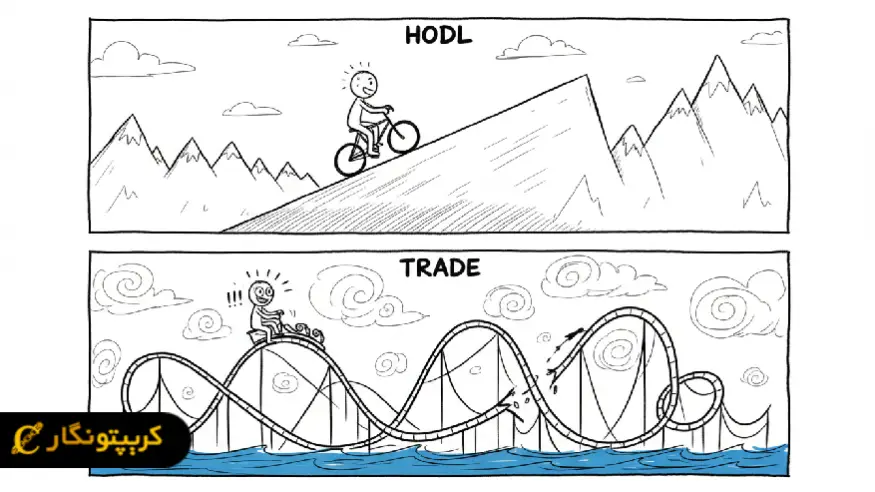

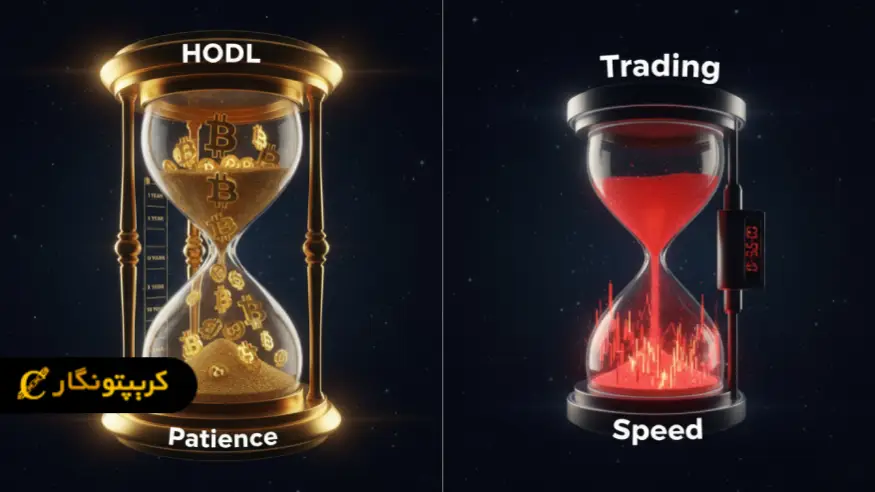

برای انتخاب بین هولد یا ترید، در ابتدا باید هر کدوم رو بشناسیم. هولد یعنی خرید ارز دیجیتال مثل بیت کوین و نگه داشتن اون برای مدت طولانی بدون توجه به نوسانات روزانه. این روش آرامتر و کم ریسکتر هست و برای کسایی مناسب هست که وقت کمی دارن و به آینده بازار اعتماد میکنن.

ترید به معنی خرید و فروش ارز دیجیتال در زمان کوتاه برای استفاده از نوسانات بازار هست. این روش به دانش، پیگیری زیاد و تصمیم گیری سریع نیاز داره. سود ترید میتونه بیشتر باشه اما ریسک اون بالاتر هست. اگه تازه کار هستین، هولد گزینه بهتری هست، ولی با تجربه و ابزار مناسب، ترید میتونه سودده باشه. برای آشنایی بیشتر با تفاوتهای عملی این دو روش، ادامه توضیحات رو در وب سایت کریپتونگار بخونین. در ضمن اگه میخوای تو ترید حرفهای بشی حتما به صفحه آموزش ترید ارز دیجیتال مراجعه کن.

هولد یا ترید؟ تفاوت های اساسی این دو رویکرد چیست؟

در انتخاب بین هولد یا ترید باید بگیم دو مسیر اصلی سرمایه گذاری در بازار ارزهای دیجیتال هستن. در هولد، فرد دارایی خودش رو برای مدت طولانی نگه میداره و به تغییرات کوتاه مدت توجه زیادی نمیکنه. تریدر اما تلاش میکنه از نوسانهای بازار در بازههای زمانی کوتاه مدت سود بگیره.

هر دو روش طرفداران خودشون رو دارن و انتخاب میان اونها بستگی به روحیه، تجربه و هدف سرمایه گذار داره. در هولد تمرکز روی رشد تدریجی دارایی هست. خیلی از افراد با خرید بیت کوین در سالهای گذشته و نگهداری اون، سودهای بزرگی تجربه کردن. در مقابل، ترید نیاز به تحلیل لحظهای بازار، ابزارهای فنی مثل تحلیل تکنیکال، شناخت الگوهای قیمتی و کنترل احساسات داره. تفاوت مهم این هست که هولد نیاز به زمان کمتری داره اما ترید به توجه روزانه یا حتی ساعتی وابسته هست.

اگر چه در ظاهر ترید میتونه سودهای سریعتری بده اما ریسک اون هم بالاتر هست. در مقابل، هولد بیشتر برای کسایی مناسب هست که دید بلند مدت دارن و به آینده ارزهای دیجیتال اعتماد میکنن.

بیشتر بخوانید: تفاوت سرمایه گذاری کریپتو به صورت کوتاهمدت و بلندمدت در چیست؟

| ویژگیها | هولد | ترید |

| بازه زمانی سرمایه گذاری | بلند مدت (چند ماه تا چند سال) | کوتاه مدت (چند دقیقه تا چند هفته) |

| نیاز به دانش و تجربه | متوسط، تمرکز بر انتخاب ارز مناسب | بالا، نیاز به تحلیل تکنیکال و بنیادی |

| میزان توجه روزانه | کم، بررسی دورهای کافیه | زیاد، نیاز به پایش مداوم بازار |

| ریسک زیان | کمتر به دلیل دید بلند مدت | بیشتر به دلیل نوسانهای سریع |

| سود احتمالی | تدریجی و در بلند مدت بالا | سریع اما پرریسک |

| ابزارهای مورد نیاز | کیف پول امن، صرافی مطمئن | صرافی با ابزارهای حرفهای، نمودارها و اندیکاتورها |

استراتژی های اصلی در ترید ارزهای دیجیتال

ترید در بازار رمزارز فقط خرید و فروش ساده نیست. افراد حرفهای از استراتژی های متنوعی استفاده میکنن که هر کدوم ویژگیهای خاص خودشون رو دارن. انتخاب روش درست بستگی به مهارت فرد، میزان سرمایه و شرایط بازار داره. هر کدوم از این روشها نیازمند یادگیری و تمرین هستن. فردی که میخواد در ترید موفق باشه باید بدونه هر استراتژی چه زمانی مناسب هست و چه زمانی ممکنه اون رو دچار زیان کنه.

ترید روزانه Day Trading و اسکالپینگ Scalping

در ترید روزانه، هدف اصلی، سود گرفتن از تغییرهای کوچک قیمت در همون روز هست. اسکالپینگ هم یه نوع ترید خیلی سریع هست که معمولا در چند دقیقه یا حتی چند ثانیه انجام میشه. تو این روشها باید همیشه بازار رو زیر نظر گرفت و با ابزارهایی مثل نمودارهای دقیقهای یا اندیکاتورهای تکنیکال کار کرد.

این سبک برای کسایی مناسب هست که زمان زیادی برای پایش مداوم بازار دارن. کنترل هیجان و سرعت تصمیم گیری تو این روش خیلی مهم هست. اگه فرد نتونه در لحظه واکنش درست نشون بده، ممکنه زیان زیادی رو تجربه کنه. به همین دلیل ترید روزانه و اسکالپینگ نیاز به تمرین فراوون و مدیریت احساسات قوی داره.

بیشتر بخوانید: معاملات اسکالپینگ (Scalping) چیست؟

آربیتراژ Arbitrage Trading

آربیتراژ به معنای استفاده از اختلاف قیمت یه دارایی تو دو صرافی مختلف هست. مثلا ممکنه بیت کوین تو یه صرافی ۲۶,۸۰۰ دلار باشه و تو صرافی دیگه ۲۷,۰۰۰ دلار معامله بشه. تریدر میتونه تو صرافی ارزون بخره و تو صرافی گرون بفروشه و از این اختلاف سود بگیره. معاملات مکرر هم یه نوع ترید با تعداد زیاد معامله تو زمان کوتاه هست.

این روش بیشتر با کمک رباتها و الگوریتمها انجام میشه. سرعت عمل تو این روش اهمیت زیادی داره و معمولا سرمایه گذاران خرد به دلیل نبود زیرساخت قوی کمتر سراغ اون میرن. این استراتژیها برای کسایی مناسب هستن که به ابزارهای پیشرفته دسترسی دارن و میتونن از اختلافهای کوچیک بیشترین سود رو بگیرن.

سوئینگ Swing Trading

سوئینگ تریدینگ روشی هست که تریدر برای چند روز یا چند هفته موقعیت خودش رو باز نگه میداره. هدف این هست که از موجهای قیمتی متوسط تو بازار استفاده بشه. تو این سبک نیازی نیست که هر لحظه بازار بررسی بشه، اما همچنان تحلیل تکنیکال و بنیادی نقش پررنگی دارن.

بیشتر بخوانید: بهترین استراتژی های سوئینگ تریدینگ برای موفقیت در بازار کریپتو

مومنتوم تریدینگ Momentum Trading

مومنتوم تریدینگ بر اساس دنبال کردن قدرت حرکت قیمت هست. تو این روش وقتی یه دارایی با قدرت در حال رشد هست، تریدر وارد بازار میشه و تا زمانی که قدرت روند باقی هست معامله رو ادامه میده. این روش نیاز به دقت تو سیگنالها داره تا فرد به موقع وارد و خارج بشه. برای کسایی که وقت کافی برای بررسی روزانه دارن، این دو سبک میتونن تعادل خوبی بین زمان و سود ایجاد کنن.

استراتژی های پرکاربرد در هولد ارز دیجیتال

وقتی صحبت از هولد میشه، داشتن یه برنامه روشن خیلی مهم هست. خیلی از افراد تنها با خرید یه ارز دیجیتال شناخته شده و نگهداری اون موفق نبودن، چون انتخاب نادرست یا نبود استراتژی میتونه باعث زیان بشه. تو این بخش به چند روش پرکاربرد اشاره میکنیم:

- انتخاب ارزهای بنیادی قوی با تیم توسعه دهندگان فعال و نقشه راه مشخص

- خرید پلهای برای کاهش ریسک ورود در قیمتهای بالا

- استفاده از تحلیل بنیادی برای بررسی آینده پروژه

- نگهداری ارز تو کیف پول سخت افزاری برای امنیت بیشتر

- ترکیب هولد با سرمایه گذاری تو چند ارز مختلف برای تنوع سبد

هر کدوم از این روشها کمک میکنه که سرمایه گذار دید بلند مدتتری داشته باشه و از نوسانهای کوتاه مدت بازار کمتر آسیب ببینه.

انتخاب رمز ارز مناسب برای هولد

اگه فرد ارزی رو انتخاب کنه که پشتوانه فنی ضعیف یا تیم توسعه دهندگان غیرشفاف داره، احتمال زیان زیاده. ارزهایی مثل بیت کوین و اتریوم همیشه گزینههای اصلی خیلی از هولدرها بودن. دلیل این انتخاب، پذیرش گسترده، حجم بالای معاملات و سابقه رشد پایدار اونها هست.

همچنین باید به معیارهایی مثل ارزش بازار، حجم نقدینگی روزانه و امنیت شبکه بلاکچین توجه کرد. پروژههایی که پشتوانه واقعی و کاربردی دارن، گزینه مطمئنتری برای هولد بلند مدت هستن.

DCA و خرید پله ای

تو این روش فرد به جای خرید یک جای ارز دیجیتال، در بازههای زمانی مشخص و با مبلغ ثابت اقدام به خرید میکنه. برای مثال، سرمایه گذار هر ماه ۲۰۰ دلار بیت کوین میخره، بدون توجه به اینکه قیمت بالا یا پایین باشه.

این شیوه باعث میشه میانگین قیمت خرید متعادل بشه و ریسک ورود تو سقف قیمتی کاهش پیدا کنه. به همین دلیل، این استراتژی برای افراد تازه کار و کسایی که نمیخوان درگیر نوسان گیری روزانه بشن خیلی کاربردی هست.

مقایسه سودآوری هولد یا ترید در بازارهای مختلف

انتخاب هولد یا ترید همیشه موضوعی داغ بین فعالان بازار بوده. مثلا کسایی که بیت کوین رو تو سال ۲۰۱۸ خریدن و تا سال ۲۰۲۱ نگه داشتن، سودی چند برابر بیشتر از خیلی از تریدرهای فعال به دست آوردن. از طرف دیگه، تو بازارهای پرنوسان مثل آلت کوین ها، تریدرهایی که مهارت کافی داشتن تونستن تو مدت کوتاه سودهای چشمگیر بگیرن.

این مقایسه نشون میده که هولد برای کسایی مناسب هست که دید بلند مدت دارن و نگران تغییرات روزانه نیستن. اما ترید بیشتر برای کسایی کاربرد داره که دنبال استفاده از فرصتهای لحظهای و کسب سود سریع هستن.

در کل، سودآوری هر دو روش وابسته به شرایط بازار و توانایی فرد تو مدیریت سرمایه هست. اگه بازار تو روند صعودی بلند مدت باشه، هولد نتیجه بهتری داره. اما تو دورههایی که بازار نوسانی یا خنثی هست، تریدرهای حرفهای میتونن سود بیشتری بگیرن.

بررسی ریسک ها و چالش های هولد یا ترید

هر دو روش هولد و ترید علاوه بر فرصتهای سودآوری، ریسکها و چالشهای مخصوص به خودشون رو دارن. سرمایه گذارانی که دنبال موفقیت هستن باید این خطرات رو به خوبی بشناسن و راهکارهای مقابله با اونها رو در نظر بگیرن. تو ادامه به برخی از ریسکهای مهم اشاره میکنیم:

- نوسان شدید قیمت: بازار ارزهای دیجیتال به سرعت تغییر میکنه و ممکنه باعث زیان بزرگ بشه.

- مشکلات فنی: هک صرافی یا ضعف امنیتی کیف پول میتونه سرمایه رو به خطر بندازه.

- خطای انسانی: تصمیم گیری احساسی یا خرید و فروش تو زمان نادرست باعث از دست رفتن سود میشه.

- ریسک قانونی: نبود قوانین شفاف تو برخی کشورها، فعالیت رو پرچالش میکنه.

- فشار روانی: تغییرات سریع قیمت، استرس زیادی ایجاد میکنه و کنترل احساسات سخت میشه.

جمع بندی

هولد یا ترید موضوعی هست که خیلی از سرمایه گذاران درگیر اون هستن. هر کدوم از این دو روش مزایا و ریسکهای خاص خودشون رو دارن و بسته به هدف و زمان فرد انتخاب میشن. تو این مقاله دیدیم که هولد بیشتر برای افرادی مناسب هست که به آینده بازار اعتماد دارن و میخوان نوسانهای کوتاه مدت رو نادیده بگیرن.

ترید برای کسایی مفید هست که دانش تحلیل تکنیکال و زمان کافی برای پیگیری روزانه دارن. همچنین برای کسب اطلاعات بیشتر و یادگیری جزئیات عملی، میتونین ادامه مقالات رو تو وب سایت کریپتونگار بخونین.

سوالات متداول

کدوم رمزارزها برای هولد طولانی مدت مناسبتر هستن؟

رمزارزهایی مثل بیت کوین، اتریوم و بایننس کوین بیشترین بازدهی پایدار رو داشتن. این پروژهها شبکه بزرگ و امنیت بالایی دارن.

هولد یا ترید برای بازار ایران مناسب تر هست؟

با توجه به محدودیت صرافی ها و نوسان نرخ ارز، هولد برای خیلی از کاربران ایرانی کم ریسکتر هست. ترید فعال نیازمند دسترسی پایدار و نقدینگی بالا هست.

چطوری میشه ریسک روانی ترید رو کنترل کرد؟

استفاده از استاپ لاس و تعیین حد سود به کاهش فشار کمک میکنه. همچنین محدود کردن حجم معامله به کمتر از ۲ درصد سرمایه مفیده.

چرا خیلی از هولدرها سود بیشتری از تریدرها میبرن؟

چون اونها درگیر نوسان روزانه نمیشن و از رشد بلند مدت استفاده میکنن. طبق گزارشها، هولدرهای بیت کوین تو ۱۰ سال اخیر بیشترین سود رو گرفتن.

دیدگاهتان را بنویسید